Инвестиционные итоги: 2025

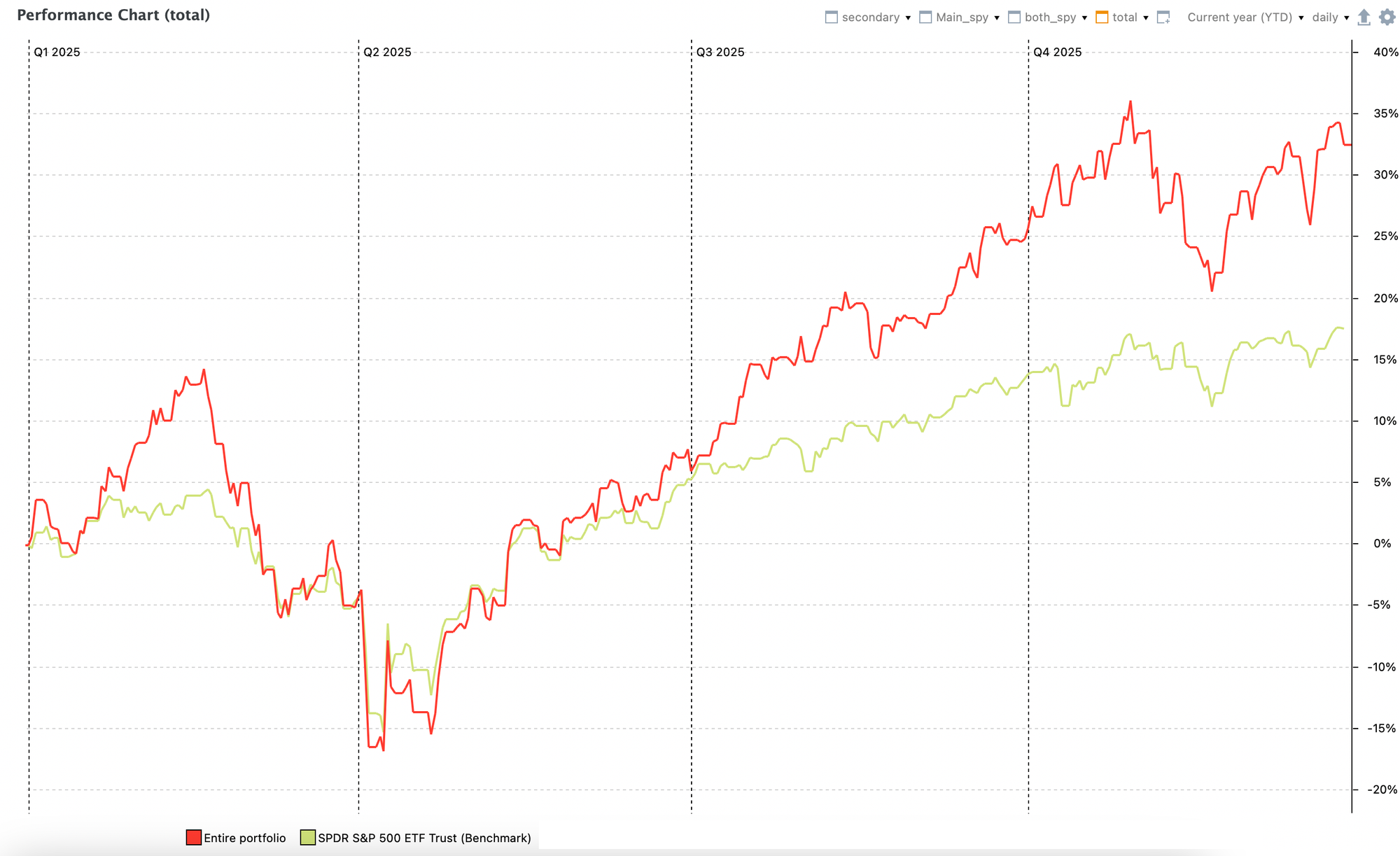

Портфель вырос на 33%, а S&P 500 прибавил около 18%. Пока всё растёт, кажется, что ты гений. Потом рынок обычно напоминает, что это не совсем так.

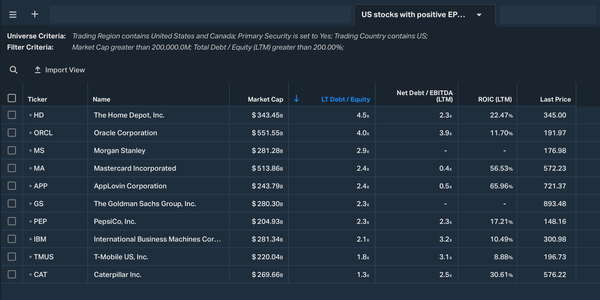

2025 год в инвестициях для меня получился неожиданно хорошим. Портфель вырос примерно на 33%, в то время как S&P 500 прибавил около 18%.

Цифры приятные, хотя делать вид, что я всё это «просчитал заранее», не буду. Скорее рынок дал возможность, а дальше было важно её не испортить.

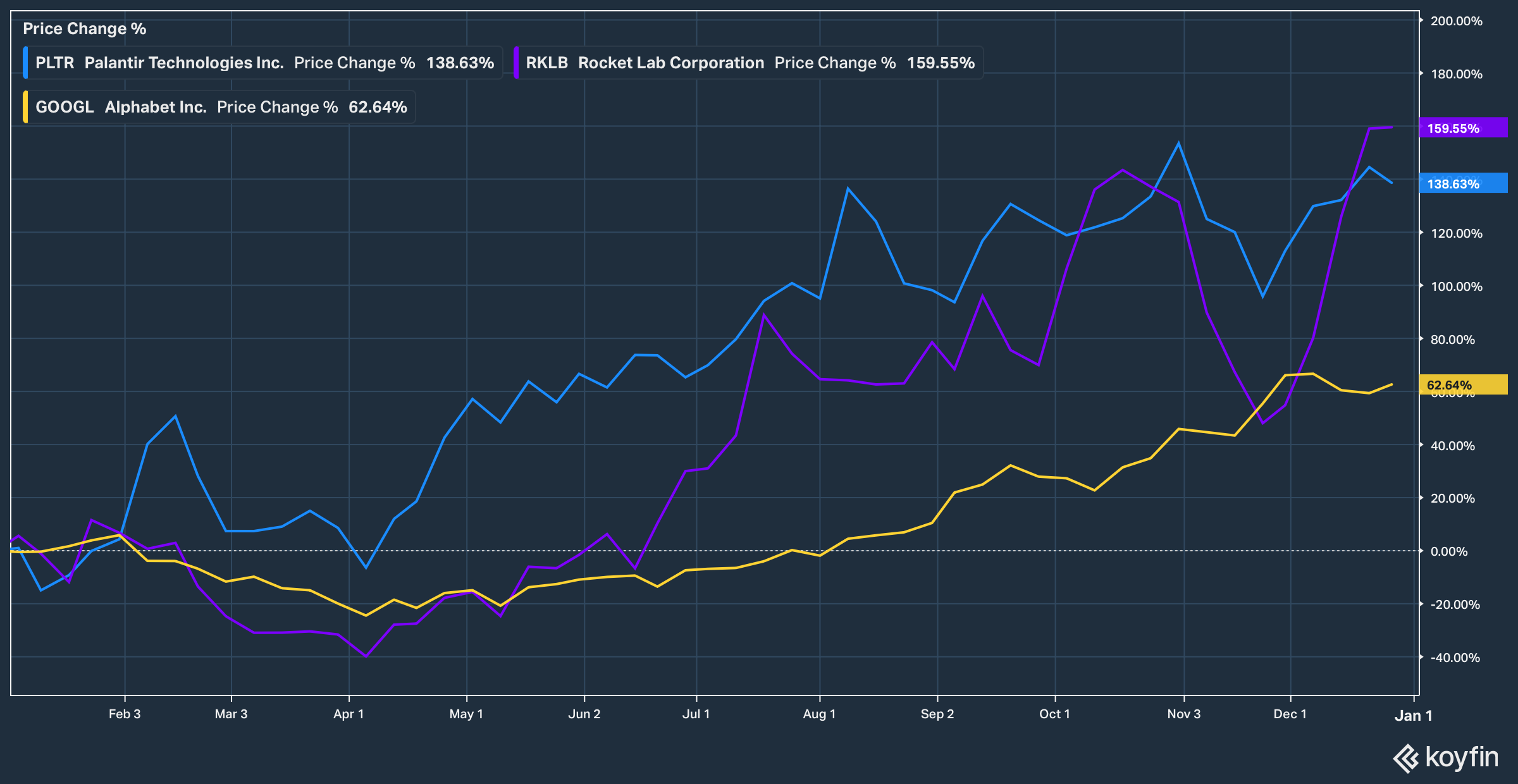

Основной вклад, как и ожидалось, пришёлся на IT-сектор. Несколько позиций — Palantir, Rocket Lab, Alphabet — выросли сильнее, чем я сам предполагал в начале года.

В какой-то момент я поймал себя на мысли, что верю в эти компании, но портфель начинает верить в них даже больше, чем я. Пришлось немного остудить энтузиазм и сократить позиции.

Я начал делать ребалансировку, постепенно сокращая позиции. Не потому что компании внезапно стали хуже, а потому что концентрация — это весело ровно до первого резкого движения рынка.

Пока всё растёт, кажется, что ты гений. Потом рынок обычно напоминает, что это не совсем так.

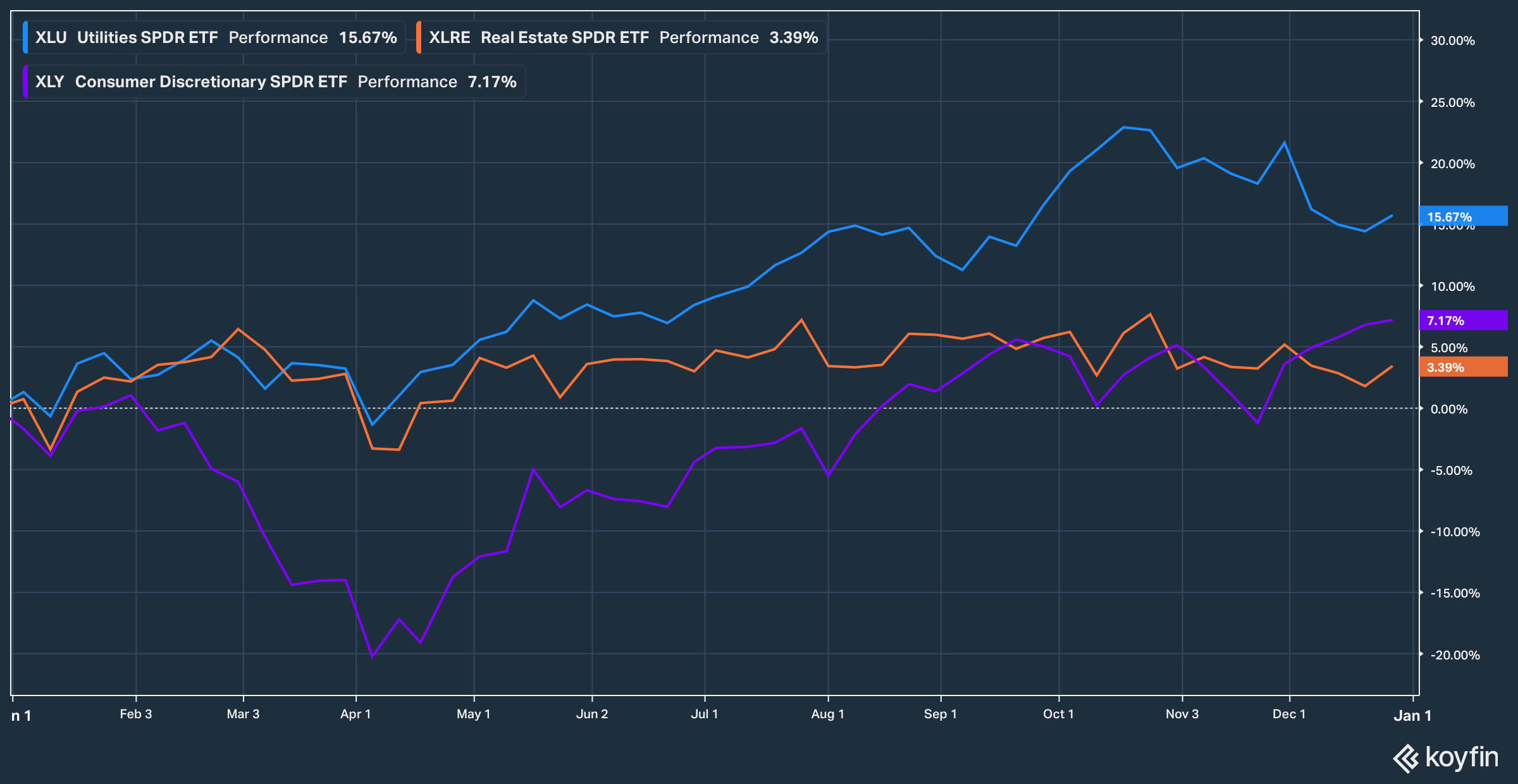

Если посмотреть назад, идея с защитными секторами тоже была не случайной. В конце прошлого года я начал думать о том, что хочу добавить в портфель больше защиты, чтобы сгладить так называемую «волатильность Трампа» и в целом сделать структуру спокойнее.

Логика была простая: часть риска компенсировать через коммунальные услуги, потребительский защитный сектор и недвижимость. В течение года я увеличивал позиции в Starbucks, Dominion Energy и Realty Income.

В итоге сектор коммунальных услуг прибавил около 16% за год, потребительский защитный сектор — порядка 8%, а REIT'ы — около 3%.

Это не источники вау-доходности, но свою задачу они выполнили: портфель стал вести себя предсказуемее.

При этом к концу года я всё чаще ловил себя на том, что некоторые позиции стали слишком большими.

Если в начале это тешило самолюбие, то ближе к декабрю начало откровенно напрягать. Я сел, разобрал цифры и посмотрел, как подобная концентрация выглядела бы на горизонте последних пяти лет. Эмоции быстро перевелись в числа, и стало очевидно, что риск в портфеле вырос сильнее, чем мне хотелось бы.

В результате я начал фиксировать прибыль, где-то сокращая позиции, а где-то закрывая их полностью. Доля свободного кэша постепенно выросла, часть высвободившихся средств я убрал в облигационный ETF.

За год в итоге закрыл шесть позиций и открыл три новых.

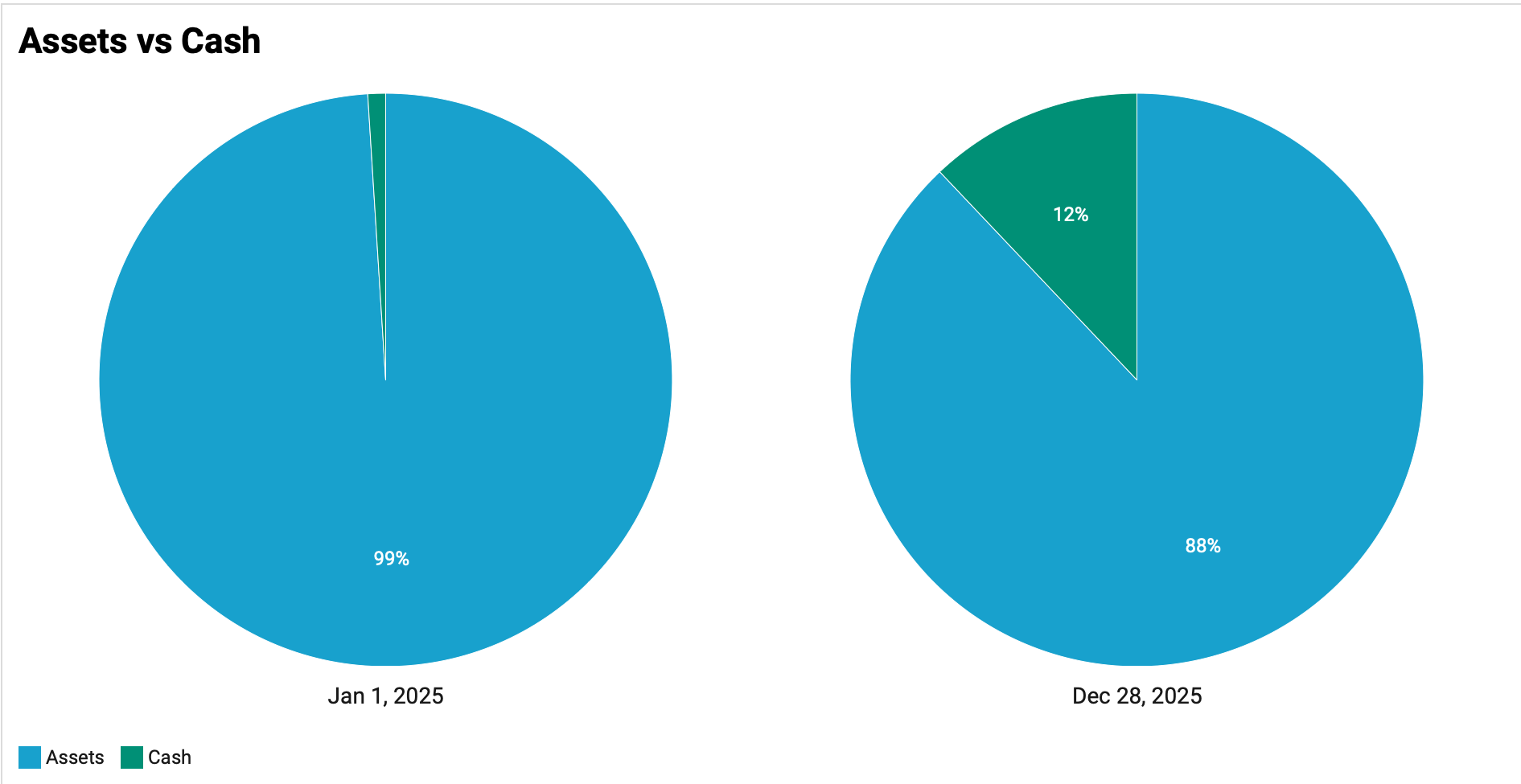

Не Баффетт, конечно, но и я в какой-то момент начал уходить в кэш. Для ориентира: в начале года свободный кэш составлял около 1% портфеля, сейчас — примерно 12%.

Если подводить итог, то рынок в этом году снова был на стороне инвесторов. Но без дисциплины он легко мог бы забрать назад половину результата.

Причём даже на таком рынке многие умудрялись терять деньги — просто потому, что игнорировали риск и верили, что рост будет вечным.

В 2026 году хочется зарабатывать, возможно, чуть менее эффектно, зато заметно более спокойно. Практика показывает, что именно такой подход обычно и работает лучше всего на длинной дистанции.